「頑張って家計簿をつけているもののお金が貯まらない…」そんなお悩みの方がFP相談にもいらっしゃいます。

もし、家計簿に時間を取られているのであれば、活用法を見直した方が良いでしょう。今よりももっとお金を貯めたい、増やしたいのであれば、お金の流れを把握する“キャッシュフロー”の意識を持つことが効果的です。

細かい支出を把握するよりも、月間、年間の収入・支出・収支や資産残高の把握、“資産や負債”の意識を持つことの方が有効です。ファイナンシャル・プランナー仲間を見ていても、大枠のお金の流れを把握しているプロの方が多いように感じています。

このコラムでは家計簿の上手な活用法、そしてキャッシュフローの意識がお金を貯める上でどう役立つのかに触れながら、将来に渡ってお金を見える化するキャッシュフロー表についても見てみましょう。

目次

頑張って家計簿をつけなくてもお金が貯めやすくなる“キャッシュフロー”の意識

仕事や育児、家事で忙しいながらも家計簿をつけている方たちを見ていると感心してしまいます。ただ、満足いく貯蓄に結びついていないのであれば、やり方を変えてみてはいかがでしょうか?

家計簿のつけ方も人それぞれ違いがあるものの、お金が貯まらない方には共通する傾向があるように思います。私が10年以上FP相談に乗ってきた中で感じている傾向を挙げてみました。

頑張って家計簿をつけていても、なぜお金が貯まらないのか!?

・使った金額だけの記入であり、日記のように書くことで満足している。

・時間がかかり継続できていない。

・支出の把握できているものとできていないものがあり、使途不明金がある。

・現金払いとクレジットカード払いが混在して、管理できなくなっている。

・月ベースでは細かく集計されているが、年間ベースで把握できていない。

・予算立てをしているものの、実行されていない。

・積立金額で枠取りされているものの、実際には引き出して使ってしまっている。

・改善や振り返りをしていない。

いかがでしょうか?

筆者自身も以前、紙の家計簿をつけていたときには、いつも上記の様な状態でした。

予算を立て、計画を立てることで対策を練ることが大事

特に支出の記入はしているものの、振り返りをしていないケースが多く見受けられます。

今月を振り返りながら、「来月はバーゲンシーズンだから洋服代が多くなるかな。他の支出で調整してみよう!」など、家計簿をつけることで、予算を立て、計画を立てることで対策を練ることが本来大事なのです。

ただ、予算を立てても計画通りにいかない場合はあります。また、積立用として予算取りしていた金額も、実際には使ってしまっている場合があります。単月だけならば問題ないですが、毎月計画と違ってしまうのであれば、予算の立て方や積立金額の設定などを実行可能な金額に変更する必要があります。

そして、「絶対に実行する」という意思を持たないとなかなか達成しにくくなってしまいます。

今からトライしたい方は、少しずつ支出の改善をして貯蓄金額をアップさせてみてはいかがでしょうか?

また、家計簿も様々で、A4版の紙に記入する方法やExcelに入力する方法もありますが、最近はスマートフォンの家計簿アプリを活用する方が多いのではないでしょうか。

家計簿アプリの30秒入力で支出&収入が把握!

最近ではスマホを持ち歩くので、家計簿アプリもすき間時間を活用して入力するのが良いかと思います。

様々な家計簿アプリがある中で使いやすいものをセレクトし、とりあえず1ヵ月間使ってみましょう。

家計簿アプリの特徴

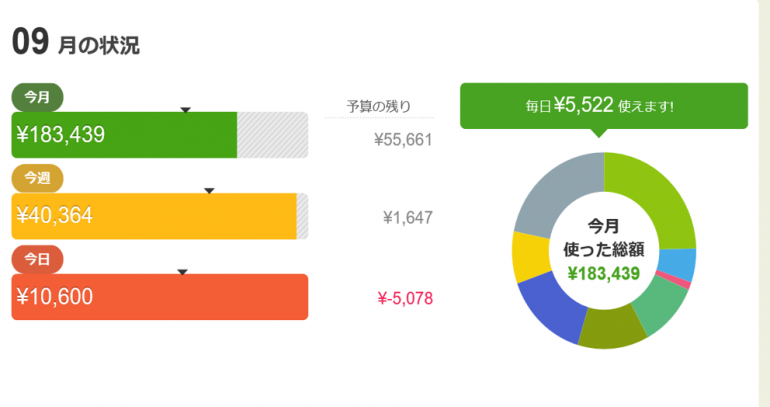

簡単に支出の入力ができ、日や月単位で集計のグラフ化ができるので、家計が把握できます。

筆者自身も家計簿アプリを使っていますが、お財布からレシートを抜き取るタイミングで家計簿アプリZaimに入力しています。手入力でもレシートを写メしても30秒もかからないくらいですので、習慣化されると大変さを感じないように思います。

<手入力イメージ>

<集計イメージ>自動的に集計されます。

<参考:Zaimの家計簿入力・集計イメージ>

・銀行口座や、クレジットカードのデータなどと自動連携ができる(資産の把握ができる)。

・クラウド管理で、他の端末(パソコンなど)でも操作ができる。パソコンならデータをアウトプット可能。

・操作に迷った場合に聞ける人が多く、動画もアップされていて確認しやすい。

主な家計簿アプリ

・マネーフォワード(https://moneyforward.com/)

・Zaim( https://zaim.net/)

・おかねレコ(http://okane-reco.com/)

・家計簿レシーピ(https://receipi.jp/)

・Moneytree( https://getmoneytree.com/jp/app/about)

など。

今やAIの技術進歩で年々家計簿アプリも使いやすくなっていますし、資産管理もできるようになってきています。各アプリによって入力方法や見え方なども違いますので、色々チェックしてみて下さい。

ただ、家計簿アプリは便利ですが、スマホの機種を変更した場合や、アプリのアップデータをした場合にデータが消えてしまうトラブルも耳にします。年に数回はご自身の手帳やパソコンなどにデータを移管しておくことをおススメいたします。

さて、家計簿をつける以前に、お金を貯める上で把握しておきたいのは“キャッシュフロー”という考えです。

そもそもキャッシュフローとは?

難しそうな言葉に感じがちですが、「キャッシュフロー」=「お金の流れ」であり、入ってくる収入と出ていく支出のことを指します。

事業をしていると「キャッシュフロー」は必須であり、業績が黒字でも資金ショートで、黒字倒産することはあるのです。

会社では、従業員の給与や借入金の返済、手形など、決まった期日に確実に支払日がやってきます。もちろん営業することによって売上もできてきますが、現金でのやり取りは少ないでしょう。

一般には月末締めの翌月末日払いや手形、クレジットカードの利用等が多いため、会社自体にキャッシュがなくなってしまうことがないよう、お金の流れを把握することが必須になるのです。

会社のキャッシュフロー経営から家計でも参考にできる要素とは

1.キャッシュフローの現状確認をする

会社では主に3つの収入で分類します。

- 営業活動におけるキャッシュフロー…メインとなる事業の利益を把握します。キャッシュフローが黒字であれば、経営状況は良好とみなすことができます。

- 投資活動におけるキャッシュフロー…固定資産の取得や売却によって生まれるお金の増減を把握します。なお、基本的に固定資産を取得した場合、キャッシュはマイナスとなります。ただ、将来的には競争力の糧になる可能性があるので、優良企業の多くは、投資活動のキャッシュフローがマイナスです。

- 財務活動におけるキャッシュフロー・・・企業が現金を得たり支払ったりする行為として、「財務活動」も挙げられます。資金調達や返済で動いたお金の動きを表します。ここでのキャッシュフロー計算書を見れば、どこから資金調達をして、不足分がどのように補填されたのかが確認できます。

事業をされていないと財務部分の資金調達をするという意識は少ないかもしれませんが、住宅ローンなどはその一部に該当するのではないでしょうか。

会社でも個人でも、「収入-支出=収支」という概念は同じになります。

投資を一切していないご家庭では、投資活動の金額がないことを意味します。

給与収入を得ながらや事業をしながらも証券や不動産を購入するということは、将来的な利益を期待することになるのです。

2.「損益計算書」と「貸借対照表」という考え方

事業をすると「損益計算書」と「貸借対照表」が必要になります。

・「損益計算書(P/L)」(家庭に置き換えると家計簿に該当)

収入と支出に分けて、余ったお金がどうなったかを確認することができ、貯蓄しているのか、投資に回しているのかなどを確認できます。

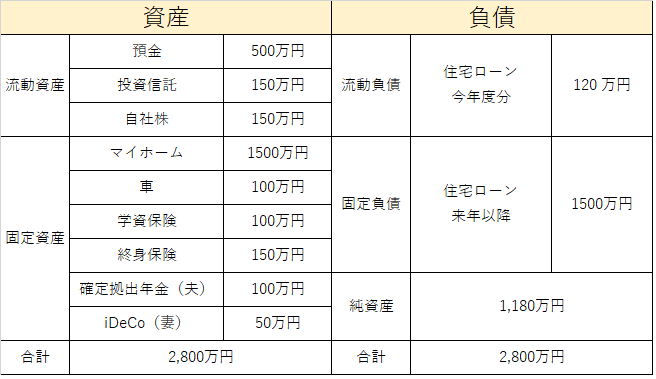

・「貸借対照表(B/L)」(資産や負債の項目をまとめた表)

資産・・・現金化できるもの。流動資産は1年以内に現金化できるもので、固定資産は1年以上かかるもの。保険は解約返戻金、マイホームや車は売却した場合の金額、証券などは現在の評価額です。

負債・・・資産を減らすもの

<資産と負債の一覧表・バランスシート(例)>

3.キャッシュフローから読み取る賢いお金の使い方・貯め方・増やし方

企業でも個人でも基本は「収入-支出=収支」です。

今の収支をもっとプラスにして貯金したり、投資に回したりしたいのであれば、収入をアップする、支出を抑えることが必要です。

支出を抑える対策として、固定費の見直しや節約が挙げられます。その際に家計簿をつけておくと、食費、光熱費、通信費、外食、被服費、保険料のどこを減らすと効果的なのかがわかりやすくなるのです。

また、今だけでなく、将来的に資金はどうなるのか、キャッシュフロー表で確認することもできます。

そもそもキャッシュフロー表とは?

今だけでなく将来の収支状況を把握し、より具体的なライフプランを考えるうえで役立つのがキャッシュフロー表です。

ご自身やご家族の将来のライフイベントや収入、支出、年間収支、貯蓄残高等を一覧表にしてお金を見える化することで、現状把握だけでなく、将来的な年金暮らしなどのイメージができます。

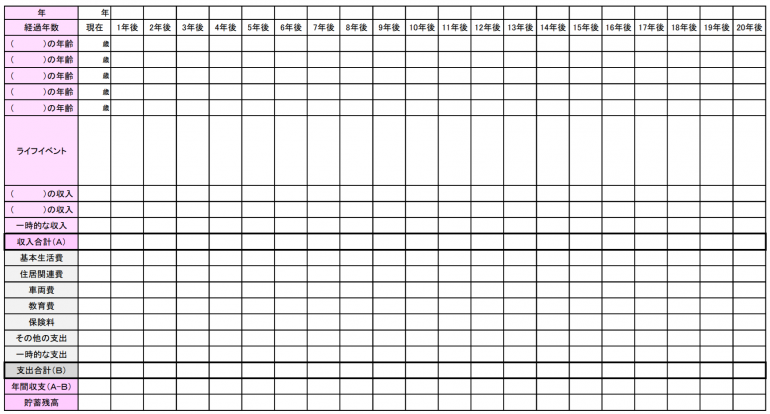

<キャッシュフロー表のイメージ>

参考:日本FP協会(https://www.jafp.or.jp/know/fp/sheet/)

上記のキャッシュフロー表は日本FP協会のホームページからダウンロード可能です。

Excel表もダウンロードできるので、パソコンをお持ちの方は、データでそのまま保管していくのが良いかと思います。

<主な記入項目>

1年ごとに収入、支出を記入していきます。

○収入・・・現在の給与、予想される退職金、年金収入などを記入します。

年金金額などは「ねんきんネット」で将来受け取れる金額をシミュレーションできます。

参考:日本年金機構(https://www.nenkin.go.jp/n_net/n_net/estimatedamount.html)

○支出

・基本生活費…食費、光熱費、日用品

・住居関連…住宅ローン、家賃、固定資産税

・教育費…学校への教育費、塾や習い事など

・車両費…ガソリン代、税金や保険代など

・レジャー費用

・ライフイベント…旅行や車の買い替え、結婚や住宅購入などこれからやりたいことや買いたいものを記入してみましょう。その際に金額もしっかり記入しておくことをおススメいたします。

○年間収支(年間の収入-支出)

家計簿や家計簿アプリなどで入力した内容を年間分まとめてこちらに転記してみましょう。

○貯蓄残高=前年の貯蓄残高±当年の年間収支

ここが一番大事なところです。家計簿や大半の家計簿アプリではこの部分の概念がなくなっているかもしれません。

ただ、最近の家計簿アプリでは、金融機関などの連動を全て行うことによって、タイムリーにご自身の貯蓄残高を管理できます。金融機関の暗証番号等を伝えることになるため、紐づけるのに抵抗がある場合には、自身で管理していきましょう。

キャッシュフロー表はどんな場合に活用するのか?

キャッシュフロー表は1年ごとに作成してチェックするのが理想ですが、一般的には以下の様なタイミングで作成するケースが多いかと思います。

・住宅購入する場合・・・毎月の返済について

・子どもが産まれたタイミング

・老後が不安になった場合

・お金との付き合い方を改善した場合など

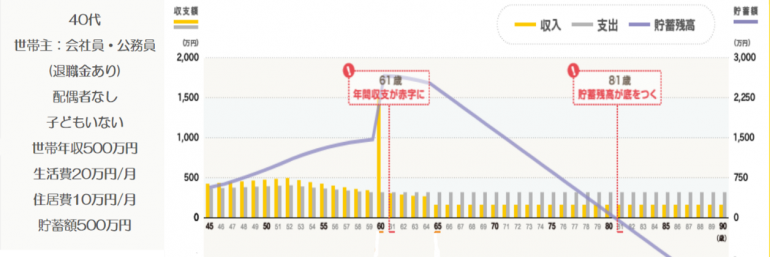

例えば、今の生活に不自由はないけれど、60歳以降に収入がダウンした場合や年金生活になった場合に自分の資産状態はどうなっているのか、などの把握ができます。

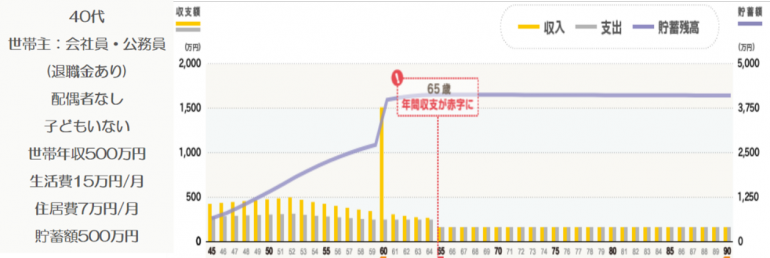

キャッシュフロー表を作成することで、生活費や住宅費を見直したら資産残高が将来的にどう変わるのを現時点で予想できます。

<生活費を5万円・住居費を3万円ダウン(住宅ローンの金利見直し・一部繰上返済など)>

キャッシュフロー表を作成することで将来の収支状況が確認でき、今の家計を見直すきっかけになります。

家計の見直し方法は「収入を増やす」、「支出を減らす」、「運用等で増やす」の3種類があり、多くのご家庭ではこれらを組み合わせて実行されていることと思います。

キャッシュフロー表は自身で作成することもできますし、全国にいるファイナンシャル・プランナーに相談することも可能です。第三者を介することで、自分では想像しなかった質問からやりたかったことを思い出したり、解決策がもらえたりするという点では、プロを活用して頂くのも良いかと思います。

お金のルールを決めるのは自分自身です。

今よりももっとお金を貯めたい、増やしたいと思うのであれば、家計改善をすることも必要ですし、まずはキャッシュフロー表を作成してお金を見える化するのが良いかと思います。

最終的に大切なのは、お金を貯めることではなく、理想の生活が生涯送れる経済力を持つことではないでしょうか。

水野圭子

金融機関を経て2010年にFPとして独立。マネーセミナーや企業研修講師として、賢いお金の使い方や貯め方、増やし方のノウハウを延べ3000人以上にお伝えしている。

最近ではキャリアとライフプラン、金銭教育をミックスさせた女性従業員向け研修も増加傾向ある。

FP相談歴は10年以上。女性が経済力をつけて人生の選択肢がふえることを願い、去年からはネットラジオでの番組にて毎週マネー情報を毎週配信。