目次

保険を学ぶQ&A

このコーナーでは、保険の選び方やお金にまつわる情報をお届けします。

さらに、「お金に関するネタ」や「季節のネタ」、「ちょっぴり気になる女子の疑問や悩み」について、全国の男女にアンケート調査を行った結果や解説もご紹介。あなたの「知りたい!」に答えます。このコーナーを読めば、お金や保険、ライフプランについて詳しくなれるはず。

頭金を貯めるには、年単位の時間が必要

マイホームを購入する際、物件価格の2割くらいの頭金が必要だと言われます。これは、住宅金融公庫の融資を借りる人が多かった時代に、融資割合が物件の8割までだった時の名残ではないかと、個人的には思っています。

もちろん、マイホームを取得した後の住宅ローンの返済を考えますと、2割くらいの頭金が準備できていたほうが安心だと思います。今回のご相談では、3500万円くらいの物件を検討されているとのことなので、頭金は700万円くらい準備したほうが良い計算になりますね。

2割の頭金700万円に対して、準備できそうな頭金額は500万円くらいとのこと。不足する200万円を貯めてからマイホームの購入に臨むべきかというと、個人的にはそう思いません。なぜなら、頭金を増やすには「年単位の時間」が必要だからです。

頭金を2割に増やすのは良いことだとしても、頭金の割合にこだわりすぎると、購入時期が遅れてしまいます。購入時期が遅れれば、住宅ローンを借りる時期も遅くなり、結果として返済の終了時期も遅れがちになるという、悪循環に陥りがち。住宅ローンを契約する年齢が遅くなるのもリスクになるわけです。

繰り上げ返済はお子さんが小学校3年生までをめどに

また、繰り上げ返済の面でも、購入が遅くなるのは悪影響を与えます。お子さんが成長して、塾代がかかりはじめると、繰り上げ返済用の貯蓄がしづらくなります。具体的には、お子さんが小学校4年生くらいからは、塾代の影響で貯蓄ペースが鈍るご家庭が多くなります。言い換えれば、小学校3年生くらいまでの数年間しか、繰り上げ返済を実行できるチャンスはないのです。

これらを踏まえますと、準備できる頭金が500万円だとしても、購入に踏み切るのも悪くありません。その代わり、購入後に繰り上げ返済用の貯蓄に力を入れるのは必須。頭金を増やさなかった代わりに、繰り上げ返済に注力することで、結果として、返済総額を減らせたり、返済の終了時期を早くできるからです。

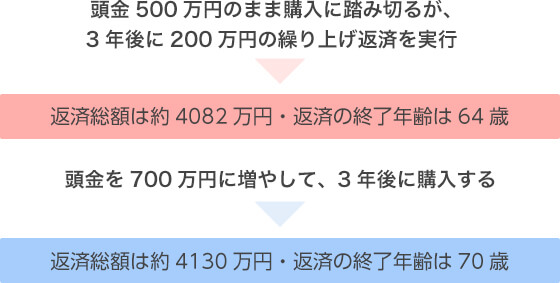

具体例で見ていきましょう。購入するのは、3500万円の物件だとして、購入者の現在の年齢は32歳、住宅ローン金利を1.2%と仮定します。返済期間はどちらのケースも、当初は35年でスタートします。

最初にシミュレーションするのは、現在準備ができている500万円の頭金を入れて、3000万円のローンを借りた場合です。このケースでは、月々の返済額が8万7510円になります。頭金が少ないまま購入する代わりに、3年経過後に200万円の繰り上げ返済を実行します。3年後に200万円の繰り上げ返済を実行すると、返済期間は3年くらい短縮されて、返済総額は約4082万円(頭金含む)になります。返済の終了時期は64歳です。

これに対して、頭金を700万円まで増やして、3年後に購入したとします。住宅ローンの借入額は2800万円です。頭金が200万円多くなるため、月々の返済額は8万1676円に抑えられますが、繰り上げ返済をしないまま払い続けると、総額は約4130万円になります。しかも、返済の終了時期は70歳です。

これからの3年間を、「頭金を増やすために使うか」、「繰り上げ返済用の資金を貯めるために使うか」と考えた場合、後者のほうが総返済額を抑えられる計算になるわけです。

両者の返済総額と返済終了年齢の比較

消費増税の駆け込み需要が始まる前に家探し

もちろん繰り上げ返済は、必ず実行できるとは限りません。住宅ローンの返済がスタートすると、思うように貯蓄ができない可能性もあります。とはいえ、消費増税が近づくと、駆け込み需要が起きて、条件の良い物件を探すのは難しい現実もあります。先送りにしても、有利にならない可能性が高いと思われます。

ただし住宅ローンの借入額には、注意が必要です。住宅ローンの借入額の目安としては、年収の5倍程度にしておくのが無難。年収の5倍では、希望する物件を手に入れることができないとしても、6倍を限度に考えるのがよいでしょう。6倍以上の住宅ローンを貸してくれる金融機関が見つかるとしても、住宅ローンの返済は大変です。年収の6倍を大きく超えるローンを借りるような計画になったときは、物件価格自体を下げる検討もされることをお薦めします。

(出典:「マイホームを取得しようと計画しています。頭金はどのくらい準備すべきでしょうか。/ファイナンシャルプランナー畠中 雅子」、FPが教える家計の学校、2017年2月掲載、https://www.hoken-clinic.com/teach_qa/housing/13.html)