「子どもに手もお金もかかる時期に、自分の老後のことなんて考えられない!」そう思っていませんか?

そんな、考える余裕はないけれど、実は老後をとっても不安に思っている子育て世代のあなたに向けて、老後へ備えるために知っておきたい基礎知識をご紹介!

目次

子どもにお金がかかる今だからこそ、老後のお金ことを考える

やるべきことを必死にこなす毎日で、老後なんて先のことを考える余裕がないのは当然かもしれません。

けれど、子どもに手もお金もかかる時期であっても、今、自分たちの老後のことを考えた方がいい理由が3つあります。

1.出産から老後までの期間が短くなっている

まず1つ目に、子どもを産んでから自分たちが定年を迎えるまでの期間が以前と比べると短くなっていることが理由に挙げられます。

日本産科婦人科学会で、35歳以上の初産を「高齢出産」と定義されてはいるものの、35歳以上の出産は、以前と比べると、そう珍しいことではないように感じられるのではないでしょうか。

実際に、第1子出生時の母親の平均年齢は30.7歳(厚生労働省「平成30年(2018)人口動態統計月報年計(概数)の概況」)と、平均で30代になっています。

同データによると、昭和50年には平均年齢が25.7歳だったので、ライフスタイルが以前とは大きく変化していることがわかります。

生む年齢が以前と比べて遅くなっているということは、子どもが自立する時の自分の年齢も遅くなるということです。

「子どもが自立してから老後のことを・・・・・・」と思っていると、準備が間に合わなくなってしまうことも十分にあり得ます。

2.老後の期間が長くなっている

2つ目に、寿命が延びていることが理由に挙げられます。

「人生100年時代」というキーワードをよく耳にするようになりました。今の平均寿命は、男性が81.25歳、女性が87.32歳(厚生労働省「平成30年簡易生命表の概況」)です。

昭和50年には男性71.73歳、女性が76.89歳だったので、男女ともに平均寿命が約10年も延びていることになります。

同じ「老後」でも、その長さが10年違えば、かかるお金も随分と違ってくるはずです。

また、「健康寿命」という言葉をご存じでしょうか。2000年にWHO(世界保健機関)が提唱したもので、「健康上の問題で日常生活が制限されることなく生活できる期間」のことをいいます。

平均寿命と健康寿命の差は、2016年では男性が8.84年、女性が12.35年あります(厚生労働省「厚生科学審議会 (健康日本21(第二次)推進専門委員会)」)。この期間については、医療費や介護費など、通常の生活を営む以外の支出が増え、家計に大きな影響を与えることが予想されます。

今は平均寿命と健康寿命の差は少しずつ縮まってきてはいますが、“日常生活が制限される期間”への備えも大きな課題となります。

3.子どもへの支出は財布の紐がゆるくなりがち

3つ目に、子どもに関する支出は他の支出と比べると、要不要の判断が少しゆるくなりがちなことが理由に挙げられます。

成長に合わせて靴や洋服も頻繁に買い直す必要があるし、何よりかわいいとついつい買いたくなってしまう。また、少しでも子どもに才能や興味があるように感じるものは、「可能性を広げてあげたい!」と習わせたくなることもあるのではないでしょうか。

教育費については、「自分が親からしてもらったことは子どもにもしてあげたい」という声をよく耳にします。そのお気持ちには非常に共感するものの、やはり自分たちが子どもだった時とは状況が違ってきていることもまた事実です。

子どもへの支出は“未来への投資”という免罪符があるがゆえに、ついつい膨らみがちです。

とはいえ、いざ自分たちが老後を迎えたときに、「子どもにお金をかけ過ぎた!」と後悔することは避けたいですよね。

老後への備えを含めた、ほかの支出とのバランスを早い段階から意識することで、わが家にとって適正な子どもへのお金のかけ方ができるようになります。

以前であれば、子どもが自立をしてから、自分たちの老後に備えることもできました。

今は前述の通り、老後に備える期間が短くなってきているからこそ、子育て期であっても、自分たちの老後に意識を向けて、備える必要があります。

まずは子どもにかかるお金の目安を知ることから

今から老後に意識を向ける必要がある、ということは分かっても、やはり目先の子どもにかかるお金が気になるものです。

そこで、まずは子どもにかかるお金の目安を知ることからはじめましょう。

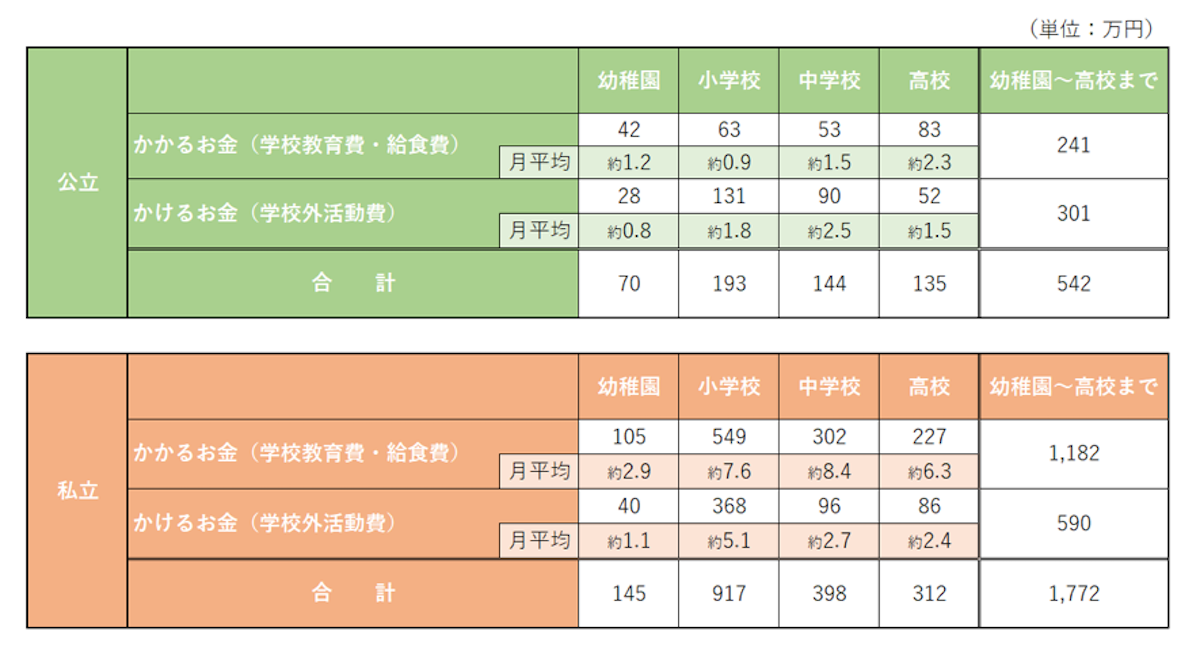

高校までにかかる教育費の平均額

教育費については、どんな進路を選ぶかによってかかる教育費も変わってきます。

まずは幼稚園から高校までの教育費をみてみましょう。

教育費のうち、学校に直接支払うお金を「かかるお金」、習い事や学習塾などプラスαで支払うお金を「かけるお金」として金額を算出しています。

文部科学省「平成28年度子供の学習費調査」を元に筆者作成

※小学校は6年、その他は3年で算出しております

※端数処理のため合計と内訳が一致しない場合があります

私立・公立のどちらを選ぶかで、教育費にも大きな差が出ます。また、プラスαのかけるお金に関しては、ご家庭によってボリュームが大きく違ってくる部分です。

注意したいのは、高校のかけるお金については、進学をしない人、学習塾や家庭教師を利用していない人も含まれた平均額となっている点です。大学進学のために、塾や家庭教師を利用する場合は、さらに多くの教育費が必要となるでしょう。

高校までの費用は生活費の中から支出し、大学費用を貯めるのが教育費の貯め方の王道とされています。ただし、大学進学のための塾費用は金額も大きく、日々の家計から捻出することが難しい場合は、大学費用とあわせて塾費用を貯蓄しておくと安心です。

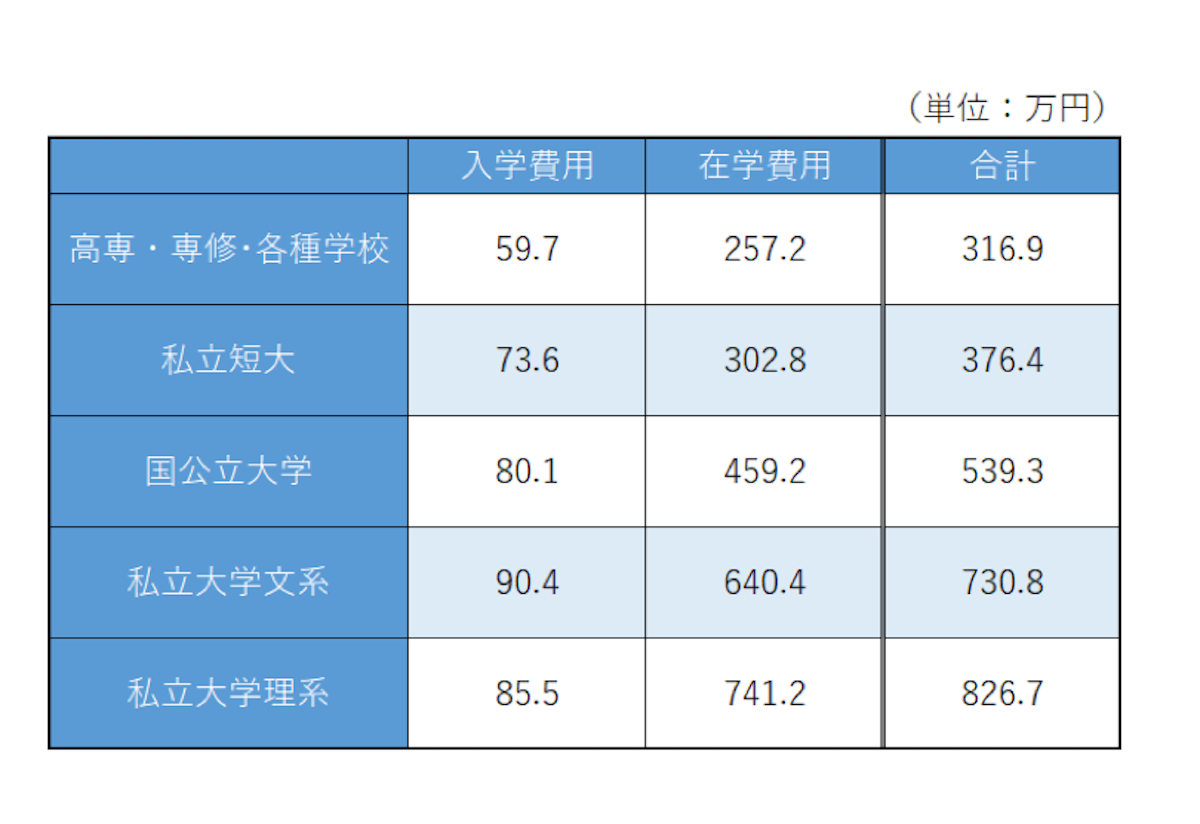

大学の費用は?奨学金の利用をどう考える?

教育費のなかでも大きな負担となるのが、大学費用です。

日本政策金融公庫「教育費負担の実態調査結果(2019年3月20日発表)」をもとに筆者作成

現在、何らかの奨学金を利用している人の割合は大学(昼間部)で48.9%となっています(独立行政法人日本学生支援機構「学生生活調査」(平成28年度))。

奨学金は、「独立行政法人日本学生支援機構」が有名ですが、ほかにも地方自治体が実施しているもの、「新聞奨学会」など民間団体が実施しているもの、学校が独自に実施しているものなど、様々なものがあります。

日本での進学だけではなく、海外留学のための奨学金もあります。

奨学金には返済が不要な給付型と返済が必要な貸与型とがあります。給付型は世帯収入などの条件が厳しい場合が多いですが、貸与型は利用できるチャンスは増えます。とはいえ、奨学金は学生本人に貸与されるので、借金を抱えた状態で社会人のスタートを切ることになります。

そのことをしっかりと親子ともに理解した上で、制度を利用するかどうかを検討する必要があります。

教育費として用意するお金を決めたら、早めに子どもに伝える

まず、ご家庭でどこまで教育費を準備するかを決めたら、早い段階でお子さんにも伝えることが大切です。

「子どもにお金の話をするなんて!」という人もいらっしゃるかもしれませんが、親として準備するお金を明確に提示しておくことで、お子さん自身が自分の進路を選びやすくなります。

高校3年生になってから突然、「教育費の準備が出来ていないから希望の大学には行かせてあげられない」と言われるのは、お子さんの立場からしても辛いでしょうし、そう言わざるを得ない親の立場も非常に辛いものです。

もし、奨学金の利用が必要であれば、早い段階で伝えることで、大学選びも奨学金を意識したものになるでしょうし、高校生活の過ごし方も変わるかもしれません。奨学金を利用してまで大学にいく目的をしっかり吟味することにもつながるはずです。

大学進学以外で、自分のやりたいことを実現させる方法を自分で見つけてくるかもしれません。

教育にかけられるお金を提示することは、決してお子さんの選択肢を狭めるわけではありません。そのことが、きっとお子さん自身が自分の進路を自分事として考える良いきっかけになるはずです。

お子さん自身が考え、行動する時間をしっかり確保するためにも、理解できる年齢になったらあらかじめ伝えておくことが必要なのではないでしょうか。

今さら聞けない! 年金制度の仕組みとは

これまで、教育費の目安についてみてきました。具体的な数字を見ると、家計への負担の大きさを改めて感じます。

さらに、自分たちの老後のお金まで貯めるとなると、大きなため息をつきたくなるかもしれません。

けれど、私たちにはまだ時間があります。「教育費」と「老後にかかるお金」双方の目安を理解することで、わが家に適したバランスを見つけましょう。

ここからは、私たちの老後に大きな影響のある年金についてみていきます。

年金はいろいろなリスクに備える保険

「年金は老後のためのもの」と思われがちですが、実はそうではありません。

公的年金を受け取るパターンは3つあります。

- 老齢年金・・・受け取るのは被保険者本人。原則65歳に達した時に受け取れる。

- 障害年金・・・受け取るのは被保険者本人。病気やケガが原因で重い障害を負ってしまった時に受け取れる。

- 遺族年金・・・受け取るのは被保険者の遺族。生計維持関係にある被保険者が死亡した時に受け取れる。

年金は老後だけではなく、実は人生のいろいろなリスクから守ってくれる保険であることを知っておく必要があります。

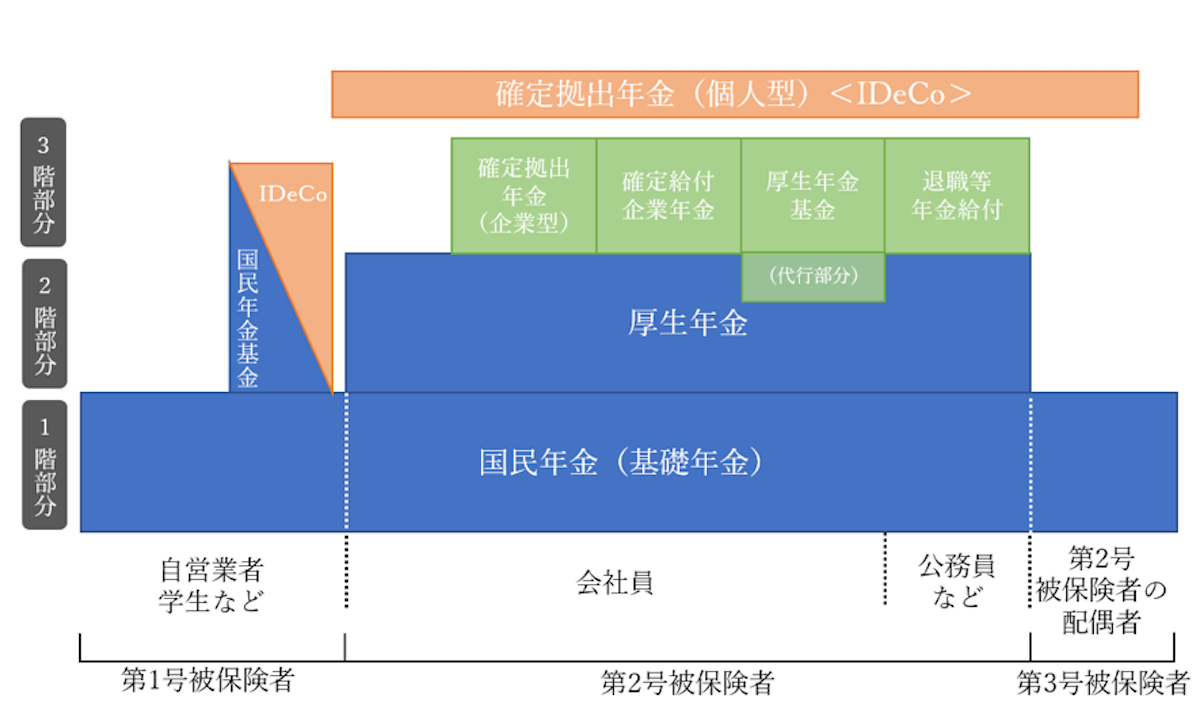

公的年金は「国民年金」と「厚生年金」の2階建て

年金制度はまず大きく、「公的年金」と「私的年金」にわけられます。

公的年金には、「国民年金(1階部分)」と「厚生年金(2階部分)」があり、国民年金は日本国内に住所のある20歳以上60歳未満のすべての人が加入しなければなりません。

国民年金(1階部分)

基礎年金とも呼ばれる、年金制度の基となるものです。

第1号被保険者(自営業者、学生など)、第2号被保険者(会社員、公務員など)、第3号被保険者(第2号被保険者に扶養されている配偶者)の3種類があります。

- 第1号被保険者は、保険料16,410円(令和元年度)を自分で納めます。

- 第2号被保険者は、厚生年金保険料に国民年金の保険料が含まれるので、自分で納める必要はありません。

- 第3号被保険者は、配偶者が加入する年金制度で保険料を一括負担するので、自分で納める必要がありません。

老齢基礎年金の受給額は、満額受給の場合で780,100円(平成31年4月分からの年金額)となります。

厚生年金(2階部分)

厚生年金の適用事業所に常時使用される70歳未満の人は、国籍や性別、年金の受給の有無にかかわらず、厚生年金保険の被保険者となります。

また、パートタイマー・アルバイト等でも一定の要件を満たした場合は被保険者となります。

厚生年金の保険料は、毎月の給与(標準報酬月額)と賞与(標準賞与額)に共通の保険料率をかけて計算され、事業主と被保険者とが半分ずつ負担します。

老齢厚生年金の受給額は、在職中の給与や期間によって大きく異なります。

年金受給額を増やすには私的年金の活用を

国民年金や厚生年金といった「公的年金」を土台とし、その上乗せとして3階部分にあたるのが「私的年金」です。

私的年金には、企業が自社の退職金制度に関する福利厚生の一環として実施する年金と、個人が任意で加入する年金とがあります。

企業が実施している年金には

- 企業型確定拠出年金

- 確定給付企業年金

- 厚生年金基金

- 退職等年金給付(※)

があります。

※平成27年10月1日から公務員および私学教職員も厚生年金に加入。また、共済年金の職域加算部分は廃止され、新たに退職等年金給付が創設。ただし、平成27年9月30日までの共済年金に加入していた期間分については、平成27年10月以後においても、加入期間に応じた職域加算部分を支給。

また、個人が任意で加入する年金には

- 個人型確定拠出年金(iDeco<イデコ>)

- 国民年金基金

があります。

ご自身の状況により、制度を利用できるかどうかや掛金の上限額は異なります。

まずはご自身がどんな制度を利用できるかを勤め先等に確認するところからはじめましょう。

将来いくらもらえる?自分の年金額の調べ方

何はともあれ、自分が将来年金をいくらもらえるのかが一番気になるところですよね。

まず、一番手軽に調べられるのは「ねんきん定期便」です。毎年、誕生日月にハガキ(35歳、45歳、59歳の時は封書)で届きます。

ただし、ねんきん定期便は、50歳未満の人と50歳以上の人とでは、記載内容が大きく異なります。

50歳未満の人は、これまでの加入実績に基づく給付額が記載されます。60歳までに納めるであろう保険料は反映されないため、低い金額に驚く人もいるかもしれません。

50歳以上の人は、現在と同じ水準で60歳まで働き続けると仮定した場合の給付額が記載されます。

もっと詳しく知りたい人は、「ねんきんネット」に登録しましょう。ねんきんネットは、日本年金機構が運営するインターネットサービスです。ねんきん定期便に書かれているアクセスキーや基礎年金番号を使って登録をすると、50歳未満の人でも現在と同じ水準で60歳まで働き続けた場合の給付額を調べることができます。また、今後の働き方や収入が変わると、給付額はどう変わるかまでシミュレーションできます。

ねんきんネット登録時に必要なアクセスキーは、3カ月の有効期限があるので、注意が必要です。アクセスキーの期限が切れた場合は、ねんきんネットからユーザID発行申込みを行うことで、通常5営業日程度で郵送にて必要な情報が送られてきます。

「老後の生活費に2,000万円必要」は本当?

一時期話題となった「老後2,000万円問題」ですが、あれほどまでに大きな話題となった理由は、誰しも“わからないことは不安だから”ではないでしょうか。

年金制度を学ぶ機会も少なく、制度自体がわからないところに、インパクトのある数字を聞かされると、私たちは過度に不安を煽られがちです。

まずは正しい知識を身につけることで、わからない不安を具体的な課題にしていきましょう。

2,000万円の根拠はいったいどこから?

話題の発端となった「金融審議会 市場ワーキング・グループ報告書」には、年金を含めた収入から支出を差し引くと平均で毎月の赤字額が約5万円になる、と書かれています。そのため、20年で約1,300万円(5.4万円×12カ月×20年≒約1,300万円)、30年で約2,000万円(5.4万円×12カ月×30年≒約2,000万)が必要になるというわけです。

ただ、2,000万円という金額は、この報告書で初めて出てきたものではありません。

総務省の「家計調査報告」を元に、夫婦2人の老後生活には2,000万円もしくは3,000万円が必要だ、というのは、老後のお金を考える際には以前からよく言われている話です。

ここで注意したいのは、これはあくまで平均データから算出した金額だということです。

たとえば、支出の内訳を見てみると、住居費は13,656円となっています。もし、賃貸住まいの場合、毎月13,656円では足りないですよね。

食費は64,444円になっていますが、「2人にこんなにも食費は必要ない!」というご家庭もあるのではないでしょうか。

お金の使い方は個人の価値観が大きく反映されます。平均データを手がかりに考えていくのもひとつの手ではありますが、場合によってはご自身の現実と大きく違いがあることも意識しておく必要があります。

働き方が違えば年金受給額も違う

支出だけではなく、収入についても注意が必要です。

老後は、年金収入が収入のメインになる人が多いです。

厚生労働省が発表した平成31年度の年金額(月額)は、

- 国民年金(老齢基礎年金 満額・1人分):65,008 円

- 厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額※):221,504 円

となっています。

※夫が平均的収入(平均標準報酬(賞与含む月額換算)42.8 万円)で 40 年間就業し、妻がその期間すべて専業主婦であった世帯が年金を受け取り始める場合

自営業等で夫婦2人とも国民年金に加入している場合、2人分を合わせて130,016円となり、厚生年金に加入している夫婦と比べると約9万円の違いがあります。

また、厚生年金の場合は、前述した通り、在職中の給与や期間によって受給額が大きく変わります。

老後のお金に関して、さまざまなデータを目にする機会もあるかと思います。そのときには、どんな前提条件で算出されたものなのか、自分と何が違うのかをチェックした上で参考にするようにしたいですね。

“老後”を知るには“今”を知ることから

毎月20万円の支出で暮らしている家庭と、毎月40万の支出で暮らしている家庭とでは、老後のために必要なお金もまったく変わってきます。

今と同じ金額が必要でないにしても、暮らしの質というのは、そう変えられるものではありません。

だからこそ、老後に備えるためにも、まずは1カ月にかかる生活費をざっくりでいいので把握することが大切です。

細かい家計簿をつける必要はありません。手取り収入と1カ月の預金残高増減額がわかれば、おおよその1カ月の支出額を調べることができます。

- 手取り収入30万円で、1カ月の預金残高が+5万円の場合、1カ月の支出額はおおよそ25万円

- 手取り収入30万円で、1カ月の預金残高が-5万円の場合、1カ月の支出額はおおよそ35万円

となります。

まったく支出を把握できていない人はまずはここから始められてはいかがでしょうか。

時間を味方に! 家計の支出を見直すことからはじめよう

今からはじめるからこそ時間を味方にできる

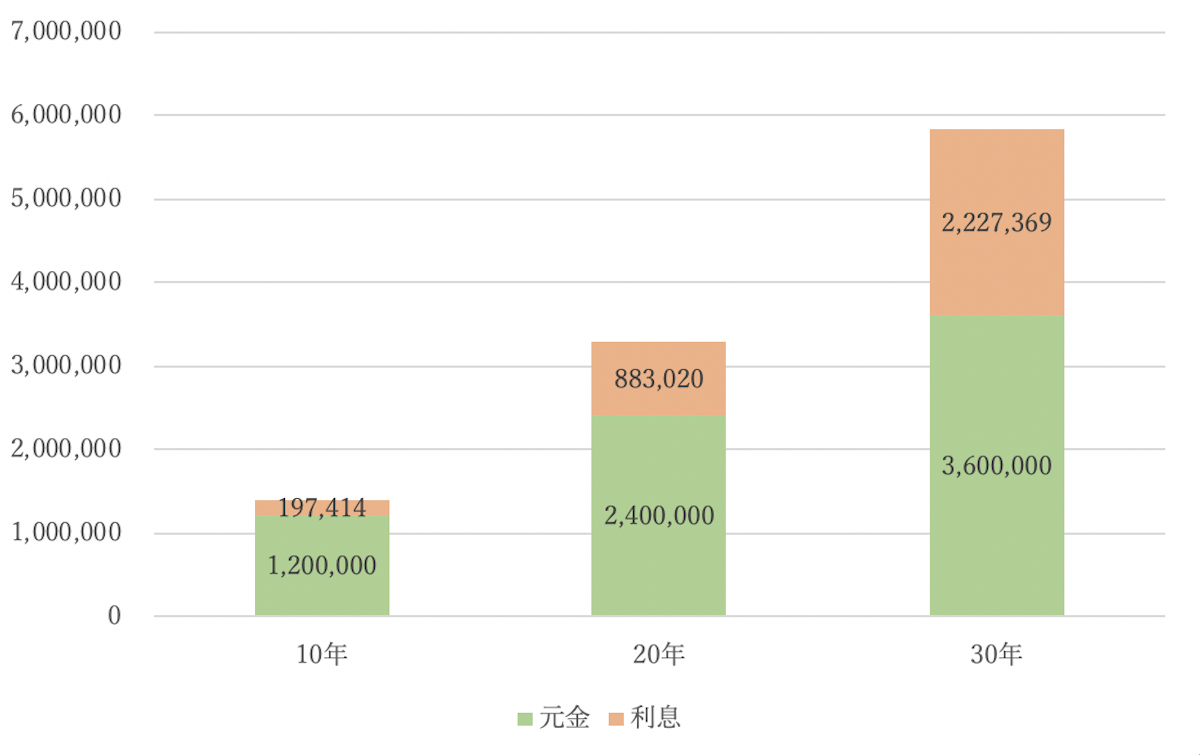

「複利」という言葉を聞いたことがあるでしょうか?

元金(もともとのお金)にのみ利子がつく「単利」とは違い、元金と利子を合わせたお金に利子がつくことを「複利」と言います。

たとえば、毎月1万円ずつ積み立て投資をするとします。年率3%の商品の場合、10年間では1,397,414円、20年間では3,283,020円、30年間では5,827,369円になります。

複利の効果は時間をかければかける程、大きくなります。

※単位:円

ただし、この数字にはリスク(振れ幅)が加味されていません。

投資には必ずリスクがあります。現実は安定的に3%ずつ増えることはまずない点には注意が必要です。

とはいえ、「複利」には 時間のある・なしが大きな影響を与えます。

「教育費をまずは貯めてから老後のお金を貯める」ではなく、「教育費を貯めながら、少しずつでも老後のお金も貯める」という姿勢でいる方が、時間を味方につけやすくなります。

無理なく省ける無駄は固定費から

どれだけ老後への備えが必要だとわかっても、そもそも備える元手がなければどうしようもありません。

今すぐできることとして、まずは今の家計に“無駄”がないかを確認することです。

無駄というと、ついつい食費やお小遣いに意識がいきがちですが、こういった支出は毎日の暮らしに直接影響するものです。精神的負担が増える割には節約効果が少ないと言えます。

まずは、住宅ローンの借り換えや保険の見直しといった日常生活に直接影響のないところから見直すことをオススメします。いわゆる「固定費」といわれる部分です。

たとえば、保険は家族の年齢や環境が変わることで、必要になる保障も変わってきます。また、保険商品もどんどん新しいものが出るので、よりご自身のニーズに合うものが見つかるかもしれません。

加入している保険が、今のわが家にとって最適な内容になっているかを確認することで、過剰な保障に無駄な保険料を払うこともなくなります。

小さな行動が大きな変化につながる

これまで教育費や年金の目安についてお伝えしてきました。

何千万円という大きな金額を前にすると、「少しの行動を変えたところで、何も変わらないのでは?」と思ってしまいがちですが、決してそのようなことはありません。

毎月コツコツ1万円を貯めたらまとまったお金になるように、小さな行動が大きな変化につながります。

子育て世代にとっては、老後はまだまだイメージしづらいのが正直なところです。とはいえ、自分たちの老後への不安を減らすことで、子育て期の“今”をより満喫できるのではないでしょうか。

ぜひ、できるところから、小さなことでもいいので、まずは1つ取り組んでみてくださいね。

長谷部敦子(はせべあつこ)

AFP/2級FP技能士/メンタルオーガナイザー

20代前半での父親の看取り介護を機に、“お金”と“心”の整え方を学ぶ。

現在は、お金のことが苦手だった自身の経験をもとに、子育て中の母目線での執筆活動や、働きたい女性に向けて家計管理の仕組みづくりのサポート、マネー講座の講師業を行っている。

ラーゴムデザイン 代表

長谷部敦子の「暮らしとお金のヒント」の他の記事を読みたい