キャッシュレス決済がより身近になり、便利になった一方、支払い方法の選択肢が増えたことで、支出の把握がより難しくなったと感じている方も多いのではないでしょうか。

今回は、今後ますます広がりを見せるだろうキャッシュレスと上手く付き合うためのポイントをご紹介します。

目次

そもそもキャッシュレスってなに?

こんなにある!キャッシュレスの種類

ひと言でキャッシュレスと言っても、電子マネー、デビットカード、モバイルウォレット、クレジットカードといったように、さまざまな種類があります。

現在、クレジットカードのようなプラスチックカードを必要としない、新しい支払方法が数多く生まれています。

選択肢がどんどん増えるなかで、自分に合った手段を選択するには、それぞれの特徴を理解しておくことが必要です。

大きな特徴として、種類によって決済のタイミングが異なることが挙げられます。

| プリペイド (前払い) |

リアルタイムペイ (即時払い) |

ポストペイ (後払い) |

|

| 電子マネー ・交通系 ・流通系 |

デビットカード ・銀行系 ・国際ブランド系 |

モバイルウォレット ・QRコード ・NFC ※プリペイド、ポストペイも可能 |

クレジットカード ・磁気カード ・ICカード |

参考:経済産業省「キャッシュレス・ビジョン」

電子マネー

事前にチャージをすることで、残高の範囲内で買いものができます。

クレジットカードや銀行口座と連携させることで、残高が設定金額より少なくなると、自動でクレジットカードからチャージしてくれる機能があるものもあります。

デビッドカード

預金口座と紐付けられた決済用カードです。クレジットカードとは異なり、使用時に口座から即時に引き落とされます。

預金口座に残高がないと使うことができないので、カードの使い過ぎを防ぐことができます。即時決済なので、分割払いはできません。

モバイルウォレット

最近、特に利用者が増えているのがモバイルウォレットです。QRコードを読み取ったり、バーコードを提示したりして支払うものなど、決済方法はさまざまです。

クレジットカード

一番馴染みがあるキャッシュレスといってもいいのではないでしょうか。

カード保有者の信用で後払いができるカードです。そのため、クレジットカード作成時に事前審査が必要となります。

日本は遅れている?世界のキャッシュレス事情

これだけ、キャッシュレスの選択肢が増えた現在、一体どれくらいの人がキャッシュレス決済を利用しているのでしょうか。

一般社団法人キャッシュレス推進協議会「キャッシュレス・ロードマップ 2019」によると、世界各国のキャッシュレス比率は、韓国が96.4%と飛び抜けて高く、イギリスの68.6%、中国の65.8%と続きます。そんななか、日本は19.9%と低い比率となっています。

このデータには、日本独自の口座間送金が含まれていないことや、最近のモバイルウォレットの使用率増加が反映されていないことを加味したとしても、低い数字だと言えるのではないでしょうか。

政府は、現在のこの低いキャッシュレス決済比率を、2025年までに40%まで引き上げることを目標として掲げています。

ポイント還元事業に次ぐ新たな事業がスタート

キャッシュレス決済比率40%という目標を達成するために、国はさまざまな事業を展開しています。

2019年10月からは、消費税率アップによる消費者の負担軽減と、キャッシュレス決済の普及を目的として、「キャッシュレス・ポイント還元事業」がはじまりました(2020年6月終了予定)。

そして新たに、「マイナポイント事業」開始に向けての動きがはじまっています。

「マイナポイント事業」は、消費の活性化、マイナンバーカードの普及促進、官民キャッシュレス決済基盤の構築を目的とする事業で、期間は2020年9月から2021年3月末までを予定しています。

キャッシュレスで2万円のチャージまたは買いものをすると、1人あたり5,000円のマイナポイントがもらえるというものです(2020年9月~)。

手続きは、次の3STEPです。

Step1:マイナンバーカードを申請

Step2:マイキーIDを設定

Step3:利用するキャッシュレス決済サービスを1つ選んで申し込む(2020年7月申し込み開始予定)

期間中、2万円の前払い等に対し5,000ポイント分のマイナポイントを付与(プレミアム率25%)することについて、2019年12月5日に政府が決定しています。ただし、その他の詳しい内容については現在検討中なので、今後の情報をチェックしておきましょう。

キャッシュレスのメリット・デメリットとは?

政府も推し進めているキャッシュレス化ですが、デメリットはないのでしょうか。改めてメリット・デメリットを考えてみましょう。

キャッシュレスのメリット

「キャッシュレス」の名前の通り、現金を持ち歩かなくて済む

財布の中から小銭を探したり、お釣りを待ったりということなく、スムーズに決済ができます。

ATMでしょっちゅう現金をおろす必要もなくなるので、無駄な手数料を支払うこともなくなります。

また、盗難・紛失の際も、クレジットカードには保障制度があったり、スマートフォンには顔認証があったりすることで、大きな被害を防ぐこともできます。

キャッシュレスだとポイントが貯まる

先のご紹介した「キャッシュレス・ポイント還元事業」や「マイナポイント事業」、さらに決済サービス会社独自のポイント制度もあります。

現金で買いものをするよりお得に買いものができるため、ここに大きなメリットを感じている方も多いのではないでしょうか。

支出の記録がラク

決済サービスと自動で連携できる家計簿アプリを使えば、手間をかけることなく、支出を把握することができます。

家計簿をつけていても集計ができないとその効果は半減します。その点、家計簿アプリを使えば、集計も手間なくできます。

キャッシュレスのデメリット

キャッシュレスなので、お金を使っている感覚が薄れる

現金を使っている場合は、財布にお金がなければ、どれだけ欲しいものでも買うことはできません。

キャッシュレスの場合は、この“お金がないから買えない”という状況がほぼなくなります。

使うお金が増えるのは自然なことのようにも感じます。

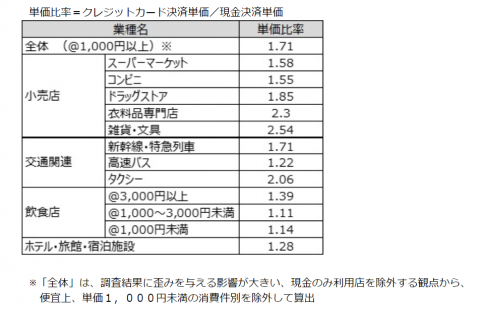

現金とクレジットカードでは使用金額に差が出ることもデータで裏付けされています。

日本クレジットカード協会の調査によると、クレジットカード決済の方が現金決済に比べて、全業種平均で購買単価が1.7倍になる、というデータもあります。

出典:日本クレジットカード協会「現金とクレジットカード間の購入単価格差に関する調査」

キャッシュレスの場合、緊急時に困る可能性がある

災害などで停電や通信障害が起きると、キャッシュレス決済が利用できなくなる可能性があります。

日常生活では完全にキャッシュレス化できたとしても、多少の現金は手元に置いておく方が安心です。非常用持ち出し袋には、小銭を多めに現金を準備をしておくといいでしょう。

キャッシュレスだと、使ったお金が把握しづらい

キャッシュレスの場合、モノやサービスが手に入るタイミングと、お金が減るタイミングが異なる場合が多くなります。

そうなると、「“今”実際にいくら使っているのか?」が把握しづらくなります。この点が家計管理を難しくしていると言えます。

キャッシュレスで使い過ぎないために

利用する決済サービスを絞る

決済サービス会社では各社が競うようにさまざまなキャンペーンを行っています。

どれもお得感があるキャンペーンなので、ついついあれもこれもと利用する決済サービスを増やしてしまいがちです。

利用する決済サービスが増えれば、その分管理が煩雑になり、自分がどれだけお金を使っているかも把握しづらくなります。

それでも管理できる場合はいいですが、家計管理を苦手に感じている方は、「お得」ではなく、「手間を省く」ことを優先した方が家計管理はしやすくなります。

- 普段利用する店舗で使えるかどうか

- 自分が使っている家計簿アプリと連携できるかどうか

- 自分の持っているクレジットカードやスマートフォンとの相性がいいかどうか

などを参考に、利用する決済サービスを絞りましょう。

キャッシュレス決裁の上限額を設定する

お金をチャージして使う電子マネーなどには、残高が設定した金額より少なくなると、自動でチャージできる「オートチャージ機能」があります。

便利な機能ではありますが、予算を意識しづらくなるので、注意が必要です。

自分が使いすぎてしまうタイプだと思うのであれば、便利な機能だとしてもオートチャージ機能は使わずに、手動でチャージし、チャージする金額も毎月上限を決めておきましょう。

日々の買いものに使う予算金額を月初にまとめてチャージしておけば、支払時に残高を確認することで使い過ぎを防げます。

また、銀行残高以上は使えない、即時決済のデビットカードを活用するのもひとつの手です。

支出額をリアルタイムで把握する

キャッシュレスだと財布を開いても今使えるお金がわかりません。

使い過ぎるのは自分がどれだけ使っているのかを把握できていないことが大きな原因の一つです。

家計簿アプリを使ったり、レシートを必ずもらって定期的に集計したりするなどして、リアルタイムに支出額を把握するようにしましょう。

ただし、家計簿アプリの場合、情報が反映されるまでに数日のタイムラグがあるものもあるので、注意が必要です。

キャッシュレスとうまく付き合うには予算設定が鍵!

残ったお金を貯めるのではなく、残ったお金を使う

よく言われることではありますが、残ったお金を貯めようと思っていてもなかなか貯めることはできません。

入ってくるお金-貯めるお金=使えるお金

この式を意識し、実践することで、家計はぐっと変わります。

貯めるお金には、子どもの教育費や、自分たちの老後のお金、年払いの保険料や帰省費、家電購入費など毎月定期的にあるわけではない「特別費」とよばれるものがあります。

これらの貯めるお金を具体的に把握することで、貯める必要性を感じられるようにもなります。

まずは貯める必要があるお金を計算することからはじめてみましょう。

大切なのは平均データではなくわが家の価値観

貯める必要があるお金がわかったら、残ったお金をどう使うかを計画していきます。

まずは固定費から。固定費は口座引き落としやクレジットカード払いにしている場合が多いのではないでしょうか。通帳やクレジットカードの利用明細を確認することで、何にいくら使っているのかを把握できるはずです。

変動費は日々使うお金なので、把握しづらく予算も立てにくく感じるかもしれません。

まずは、1カ月いつも通りに使ってみて、レシートを残しておきましょう。

残しておいたレシートを項目別に集計することで、現状把握ができます。

実現不可能な予算を立てても意味がありません。だからこそ、今実際に使っている金額をベースに、予算を立てることをオススメします。

ご相談の場で、「よそのご家庭はどうですか?」や「平均ってどれくらいなのでしょう?」というご質問を受けることがあります。

確かによそのご家庭がどうなのかは気になりますよね。

とはいえ、お金の使い方は価値観が色濃く反映されるものです。各ご家庭の状況もさまざまです。

総務省統計局から家計支出の平均データが発表されています。

食費1つとっても「こんなに必要ない!」というご家庭もあれば、「食費はもっと必要!」というご家庭もあるのではないでしょうか。

こういった平均データは数値をそのまま参考にするのではなく、このデータを見て、自分がどこに違和感を覚えるかを確認することに使うといいのではないでしょうか。

違和感を覚えるところは自分の価値観に合わないところとも言えます。

たとえば、「健康維持のために食材にはこだわりたいから食費はしっかり確保したい」と考えるのであれば、食費の予算はしっかり確保するべきです。自分が大切にしたいものにお金を使うためであれば、他のところで節約するのは心理的な負担も少なくなるはずです。

お金が残らない!見直しは固定費から

実際に計算してみると、貯める必要があるお金を差し引くと、お金が残らない場合もあるかもしれません。

そんなときには、お金の使い方を1つずつ見直していきましょう。まずは固定費から。

住宅ローンを借りる銀行が変わったり、加入する保険会社が変わったりしても、日常生活への影響はほとんどないはずです。

日常生活から遠いところから見直すことで、負担なく支出を削減することができます。

予算を立てるときには、やる気になっているし、ついつい無理な予算設定をしがちです。

現実的でない予算は苦しくなるだけで、家計の見直しにはつながりにくいものです。

入ってくるお金-貯めるお金=使えるお金

この式が成り立たないのであれば、まずは、毎月の収入内で生活ができるようになることを最優先し、そこから少しずつステップアップしていきましょう。

キャッシュレスと家計簿アプリはセットで導入

家計管理は集計してこそ

家計簿を一生懸命つけていても「集計はしていない」という方がいらっしゃいます。せっかく手間をかけて家計簿をつけても、集計をして家計全体を把握しなくては、家計簿をつける効果は半減してしまいます。

家計管理は日々の細かいお金の使い方よりも、まずは全体を把握することが大切です。

家計簿アプリを使うことで、記録をすることに手間や時間がかからないことはもちろん、手間なく集計できることがとても大きなメリットとなります。

記録することではなく、予算立てやその見直しに時間を使うことができるのは、家計管理の質を向上させることに繋がります。

家計簿アプリの選び方

使っている決済サービスとの連携がある

手間をかけることなく支出内容が反映されるように、自分の使っている決済サービスと連携させていることは欠かせません。

決済サービスを選ぶ際は家計簿アプリとの相性も考えた上で選ぶことをオススメします。

見た目や操作性が自分に合うか

操作にちょっとしたストレスがあるだけで、家計簿アプリを開く頻度も落ちてしまいがちです。見た目や操作性が自分に合うかどうかも重要なポイントです。

いくつか家計簿アプリをダウンロードしてみて、実際に触ってみて、合うものを見つけましょう。

ニーズに合う

家計簿アプリにもそれぞれに特徴があります。

夫婦で家計管理をしている場合は情報共有機能があるもの、現金支払も多い場合はレシートの読み込み精度が高いものなど、ご自身の優先度が高いニーズと合致するものを選びましょう。

心理的ハードルを乗り越える

便利だとわかっていても、なかなか家計簿アプリを導入できないのは、なんらかの心理的ハードルがあるからではないでしょうか。ここでは、3つのハードルを取り上げてみます。

初期設定がめんどう

家計簿アプリは銀行やクレジットカード、決済サービスと情報を連携できることが大きなメリットではありますが、連携させるためには設定が必要です。

家計簿アプリ導入時に初期設定をするのは確かに手間がかかります。とはいえ、ご自身の使っている口座やクレジットカード、決済サービスを把握するいい機会になります。

まずは、必要な情報をすべて集めてから、初期設定に進む、というように二段階で考えると作業もスムーズです。

情報漏洩が心配

大切な個人情報を家計簿アプリに登録することに抵抗がある方もいらっしゃるのではないでしょうか。企業もさまざまな手段で漏洩を防ぐ対策を取っていますが、どんなことでも「100%安全」とは言い切れません。

不安がある場合は、資産や収入情報は連携せず、支出のみを家計簿アプリで管理するのも1つの手です。

続けられる自信がない

続けることが難しく感じるのであれば、まずは1カ月だけ続けることを目標にしてみてはいかがでしょうか。

ずっと続けられない場合は、生活に変化がある度に1カ月間だけ記録してみることで、支出の変化を把握することができます。

実際に手を動かしてみてこそ、家計簿アプリが自分に合うか合わないかもわかります。

まずは1カ月だけでもとにかくやってみることで得られるものがあるはずです。

自分に合った家計管理をみつけるためには試行錯誤が欠かせません。

一度決めたことが続かなかったとしても、「合わない方法が見つかった」と思うようにして、いろいろやってみることが大切です。

キャッシュレスも家計簿アプリも、実際にやってみたら、「やっぱり現金が一番!」「手書きの家計簿が一番!」と思うかもしれません。

とはいえ、実際にやってみないと自分がどう感じるかはわかりません。

より自分に合った家計管理方法を見つけたいのではあれば、一度チャレンジしてみてもいいのではないでしょうか。

長谷部敦子(はせべあつこ)

長谷部敦子(はせべあつこ)AFP/2級FP技能士/メンタルオーガナイザー

20代前半での父親の看取り介護を機に、“お金”と“心”の整え方を学ぶ。

現在は、お金のことが苦手だった自身の経験をもとに、子育て中の母目線での執筆活動や、働きたい女性に向けて家計管理の仕組みづくりのサポート、マネー講座の講師業を行っている。

ラーゴムデザイン 代表

長谷部敦子の「暮らしとお金のヒント」の他の記事を読みたい

【家計についてもっと知りたいという方におすすめ!】

全国に展開している保険ショップ「保険クリニック」では、ライフプランの基本となる家計管理術を熟知した『家計マスター』の資格を持ったコンサルタントがお客さまのご相談内容に応じてアドバイスをしてくださいます。

さまざまな家計管理方法、家計の適正額から家計にまつわる税制、公的制度を学んだ『家計マスター』に相談してみたい!という方は是非ご相談してみてくださいね。

『家計マスター』がいる保険ショップはこちら!

※家計マスターは保険クリニック独自のマスター制度のひとつです。