「保険を見直さなくちゃ!ってたくさん調べたんだね!だけど、たくさん種類があるし内容がわからなくて結局そのまま…なんてことないかなぁ?ここでは、保険商品を選ぶための考え方をポイントでまとめたきゅ~う!」

目次

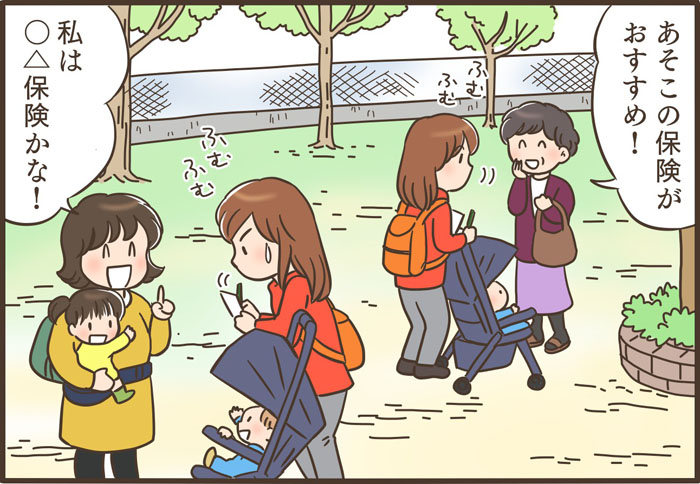

商品ありきではなく、保障ありきが原則

保険相談でよくあるご質問に「A商品って良いですか?」、あるいは「B商品は解約すべきでしょうか?」などがあります。ご質問への回答として、筆者は「万人にとって良い保険はないんです。」「商品ありきではなく、まず保障から考えてみませんか?」とお答えすることがほとんどです。

保険選び=保険商品選び。

みなさんもそう思っていませんか?

もちろん最終的には、保険商品を選び、保険金額や支払方法などを決めて加入申し込みをします。でも本来の目的は【必要な備えを得る】ことだったはず。

遠回りに思えますが、まず保障から考えていきましょう!

ムダな保障を買わずにすむ考え方はコレ!

保障を考えるうえで重要なポイントは次の3つです。

・準備済みの保障について知る

・預貯金で対応可能か考える

・勤め先で加入できる保障の有無を確認する

(1) 準備済みの保障について知る

制度の詳細は省きますが、もしあなたが遺族保障(死亡保障)について検討したいのであれば「遺族年金がいくらぐらい給付されるのか?」「勤め先から死亡退職金は出るのか?」を調べてみましょう。

住宅ローンを返済中であれば、団体信用生命保険(団信)で契約者の夫の死亡保障が確保されていることをお忘れなく!

医療保障を検討する場合は、「高額療養費制度」と「勤め先の健康保険に付加給付などの独自制度はあるか?」この2点は調べておいて損はありません。

(2) 預貯金で対応可能か考える

(1) で準備ができている備えだけでは「足りない」とき、続いて考えることが、不足分を預貯金など手元資金でカバーできるかどうか?です。

手元資金がなければ、お金が貯まるまで保険加入して備える必要があります。

ただ、保障を買う対象として盲点なのが、勤め先の保険です。

(3) 勤め先で加入できる保障の有無を確認する

「団体保険」や「グループ保険」といった言葉を社内で見聞きしたことはありませんか?

簡単にまとめると、会社単体、あるいは、その会社が属する企業グループの従業員を対象としたシンプルで分かりやすい仕組みの保険が「団体保険」です。

団体保険の一番のメリットは、同じ金額の死亡保障を割安な掛金でまかなえること。

最近の傾向としてこういった福利厚生制度は縮小する方向にありますが、一定以上の規模の会社にお勤めの方は調べてみる価値があると思います。

保険選びというと、どこの会社のどの保険が良いか(安いか)といった商品比較に陥りがちです。公的な制度や勤め先で加入できる保険を見逃さず、ムダな保障を買わないようにしましょう。

まとめ

保険のキーワードでネット検索すると「○○保険ランキング」といった順位の掲載されたページが目に付くことも。でもランキング下の細かい字をよく読んでみると“資料請求”件数によるランキングだったりします。そこで人気の保険商品があなたの家に合っているかはわからないですよね。

インターネットですぐ情報が得られる現代。保険商品比較から保険選びをスタートする人が多いと思われます。しかし、保険選びは本来、公的保障の確認や将来必要な資金の見積もり、手元資金の確認など前準備が必要です。

自分が欲しい備え=保障をイメージしてからインターネットで情報収集すれば、迷子にならずに納得できる保険商品や信頼に足る相談相手と出会えるのではないでしょうか。

生命保険は加入して終わりではなく、保険金を請求するまでの長いお付き合いになります。

「誰から保障を買うか?」加入経路によって、契約後のフォロー内容や頻度も変わります。ご自身のタイプに合わせて保険選びをすると、保険金請求時など加入後のトラブル回避やストレス軽減につながります。長い目で選んでくださいね。

「考えなくちゃいけないことが山ほど出てきちゃったみたい……!

「考えなくちゃいけないことが山ほど出てきちゃったみたい……!

忙しい現役世代は、プロに相談するのもオススメだきゅ~う! 対面はもちろん、オンラインでも、今入っている保険や公的保障も加味して最適なアドバイスをしてくれるよ!」

海老原 政子 (「おゆみの相談室」代表)

大学卒業後、SE、インテリアコーディネーターなど仕事に明け暮れる生活から一転、出産1年後に未経験ながら国内生保に再就職。営業活動するなかでライフプランの重要性に目覚める。ファイナンシャルプランナー資格を取得後に独立。現在、働くママのキャリアチェンジ前後の家計相談や保険の見直し、住宅ローン相談を行う。マネーセミナー講師やコラム執筆実績も多数。子育て中の主婦の目線を活かした家計改善アドバイスが好評。

<保有資格>

ファイナンシャルプランナー(二級FP技能士/AFP)、住宅ローンアドバイザー(住宅金融普及協会)

「エムプランニング」WEBサイト

(「千葉 家計相談」で検索)